每周策略2025.07.21

21/07/2025 11:00:00市場分析

恒生指數24825.66點

+686.09(2.84%)

港股從上週表現緩步震盪上漲,持續多日高開低走後,週五上漲略為明顯。因穩定幣中美雙方大力推進的政策頻出,以券商、保險、算力以及創新藥板塊為主要拉升重點。在外匯方面美金有短期止跌的訊號,離岸人民幣兌美元價格穩定在7.18上下,證明市場對9月聯準會減息一次的看法較為一致。

資料来源:CICC Research

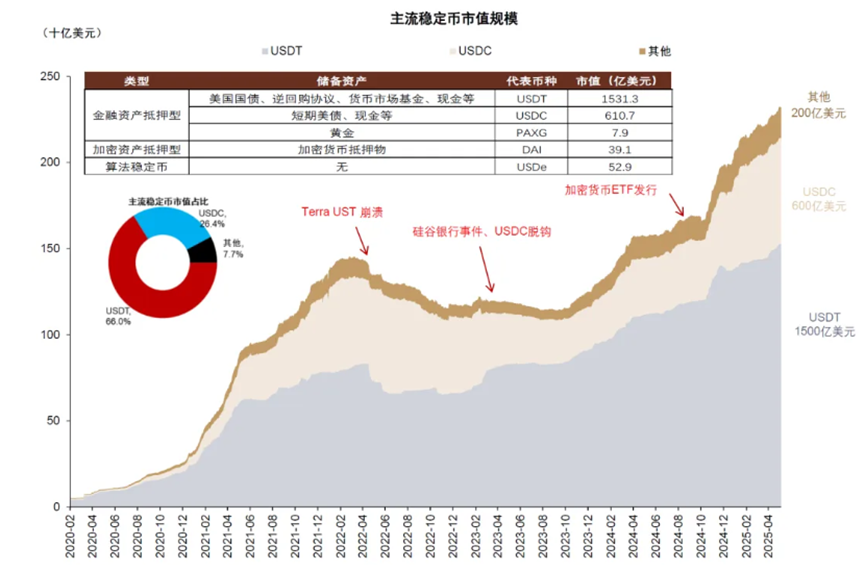

穩定幣是目前市場較為熱門的話題,從早期野蠻生長到逐步走到規範化後收到了國際及政府的肯定。回歸2022年穩定幣的TerraUSD(UST)崩潰後,2023年紐約金融監管要求幣安美元(BUSD)停止鑄造,再到2024年Tether(USDT)底層資產不清晰導致在歐盟收到監管限制。香港與美國根據以往的風險點對症下藥般制定對穩定幣監管模式大體如下:

1. 流動性方面,要求穩定幣儲備資產 100% 錨定法定貨幣或高流動性資產,包括現金、活期存款、短期美國國債等,儲備資產需要與營運資金隔離防止挪用;

2. 准入資格方面,要求發行機構需取得監理牌照授權,並設立最低資本進入門檻;

3. 要求穩定幣納入現有的反洗錢監管框架,設定客戶識別要求;

4. 消費者保護方面,要求確保用戶可以面額贖回,破產時客戶資金享有優先清償權;

5. 明確禁止穩定幣付息,以減少對傳統金融體系的衝擊。

加密貨幣加速推進,對本土香港金融科技業和券商業如同久旱逢甘露般的刺激。這也是券商板塊以及一切和虛擬貨幣掛鉤的公司水漲船高。但是值得投資者提防的是加密貨幣實際上能帶給這些公司實際的收入在目前並沒有實際參考,並且是否市場預期過熱後伴隨著監管機構對穩定幣牌照派發增量後,市場轉冷靜的速度。

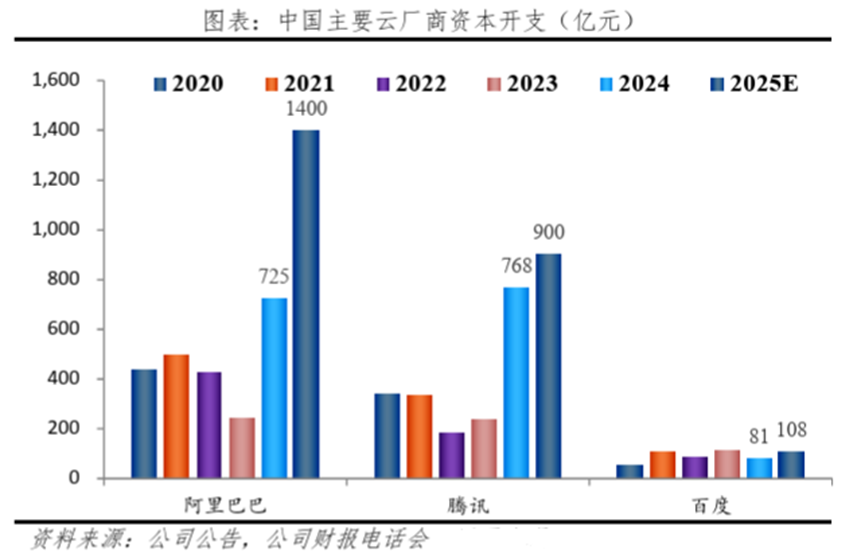

由加密貨幣引發帶動的產業反而是個確定性較強的算力以及電力產業。算力產業的AIDC(智慧資料庫),雲廠商是各大科技公司在2025年電話會議以及財報上重點提及的主題,其中阿里巴巴(9988.HK)的投入是香港上市公司裡面排名佔榜首。 2025年的預期投入是1,400億元的雲端發展,那麼相對支持雲端廠商的資料中心以往受到美國持續升息影響過後,呈現了更有價值的投資空間。 2025年是環球在科技上龍爭虎鬥的一年,科技公司無論在中美雙方都會是市場的重點。

本週指數預測,恆指仍處於漲跌分水嶺趨勢。美元匯率穩定的情況下,一週走勢有高開的跡象,但要注意衝破3月份24,874.39點位置後是否能站穩。如果無法突破站穩,有回檔跡象呈現後指數在23,700點附近橫盤是個較好的走勢。適合做減倉指數權重加大的公司,選取低本益比的電力公司以及算力概念板塊進行小額建倉。讓整體持股不超過帳戶的佔比50%。

標普500指數6296.79點

+37.04 (0.59%)

美股雖然納指與標普500指數再創新高,但整體指數略顯疲態,只有穩定幣相關板塊較強。聯準會的鮑威爾提前辭職或被辭成為了不弱於穩定幣的話題。聯準會的獨立性成為市場質疑的重點,也是帶動黃金價格止跌上漲導火線。一周內分批公開的對等關稅也加大了市場的“噪音”,各國收到的稅務額度不同,對美的態度也好壞不一,而對等關稅的主導者特朗普對不滿意的國家的回應態度只有:“可談”二字。

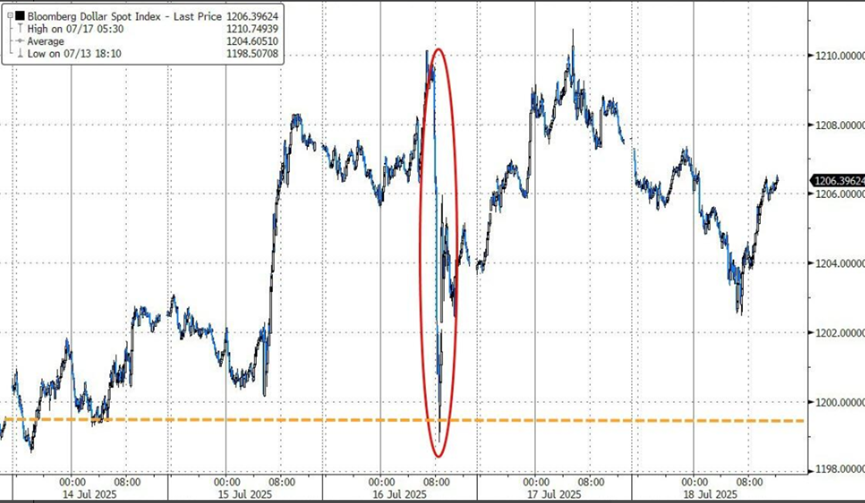

資料来源:Bloomberg

美元方面,因為鮑威爾週三離職傳聞而出現較為顯著的下跌,市場對鴿派接任人偏向的看法也導緻美債短暫走強(十年期美國國債收益率攀升約5個點子,30年期國債收益率更是大幅度上漲11個點子),以及一些減息利好的板塊(如科技和地產板塊等)出現較強的支撐。

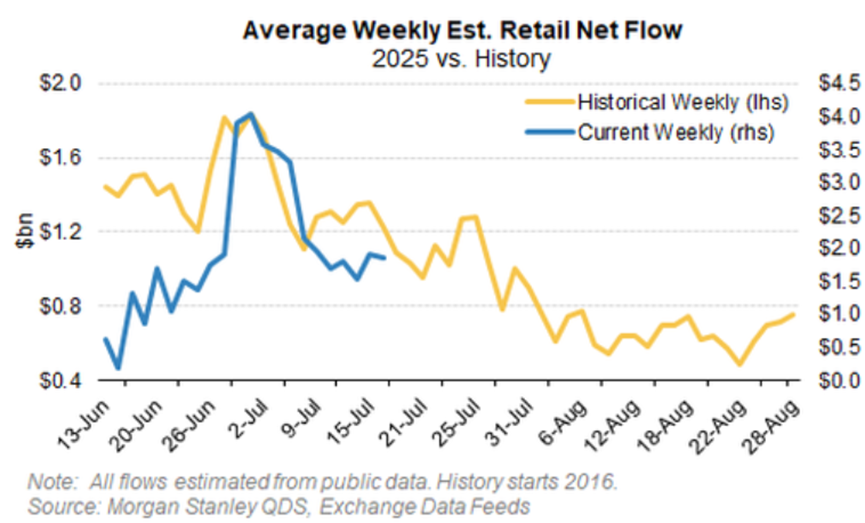

根據大摩的數據顯示,美股方面散戶資金流入速度從月初的每日35億美元將至目前的15億美元,預計夏季將有進一步放緩的方向。

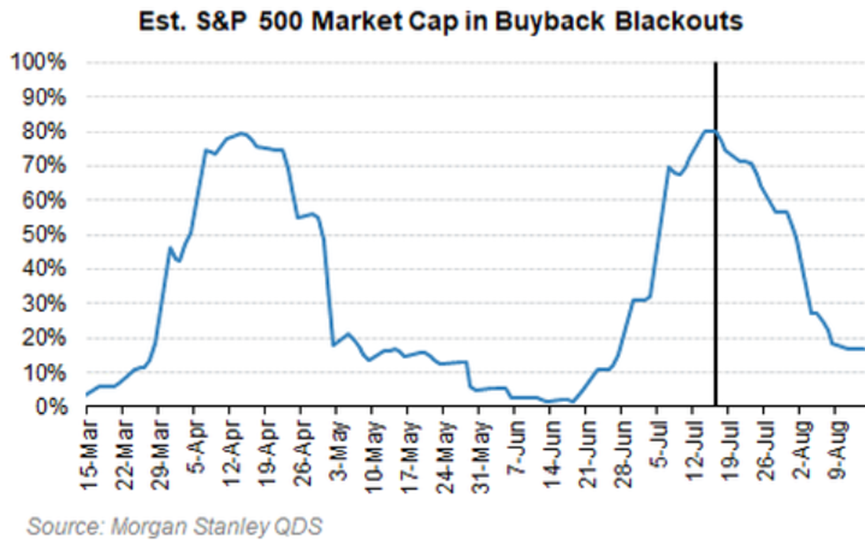

除此之外,大量公司處於股票回購靜默期。這可能會是美股回調週期的訊號。

而7月底多件影響市場走向的事件即將發生,例如:聯準會決議、非農資料(弱於市場預期則強化升息的可能性)、及對等關稅大限。 7月後的一週也是標普500指數40%市值的公司業績公佈期。諸多因素疊加可能會將美股整體走向從上漲轉為回調週期。

本周美股預測,預期一週上漲力道匱乏,回調跡象較大。標普500指數出發6,300點後好淡爭執氣氛嚴重。較為看好傳統公用產業以及資源板塊的短期反彈,低市盈率的支撐力度更適長持,降低科技七雄的持股佔比是個比較安全的做法。持倉配置建議加大現金額度佔比,可以選取保本的鯊魚鰭式票據作為過度未來的市場回調期。

- 正面:美國長期國債,醫藥或生物製藥板塊(醫藥外包),內房板塊,黃金板塊,中美電力板塊

- 負面:進出口板塊,港口板塊,化工板塊,內地以及美國光伏板塊,中美汽車板塊,非必須消費品板塊,香港公用板塊

方達觀點

- 關於資產配置,我們建議:

- 美國銀行板塊 佔 5%

- 香港醫藥或生物製藥板塊 佔 5%

- 香港低市盈率科技板塊 佔 5%

- 內房板塊 佔 10%

- 醫藥或生物製藥及內地線上零售商定息票據 佔比 10%

- 美國長期國債 佔 25%

- 現金 佔40%

本週調倉邏輯減持追漲白銀價格ETF後,維持現金流,其餘不做變動。耐性等待市場出現回調後的買入機會。以每個月穩定收益的定息票據以及美國長期債券ETF作為核心收益,日拱一卒的收益會伴隨時間長度而顯現其在市場弱勢的情況下的收益性價比。

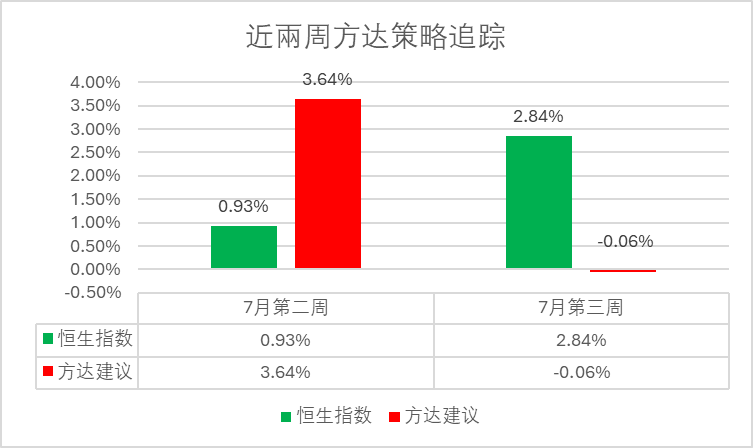

以下是方達投資表現回顧:

.svg)